Release

| Voir version imprimable |

| << Retour |

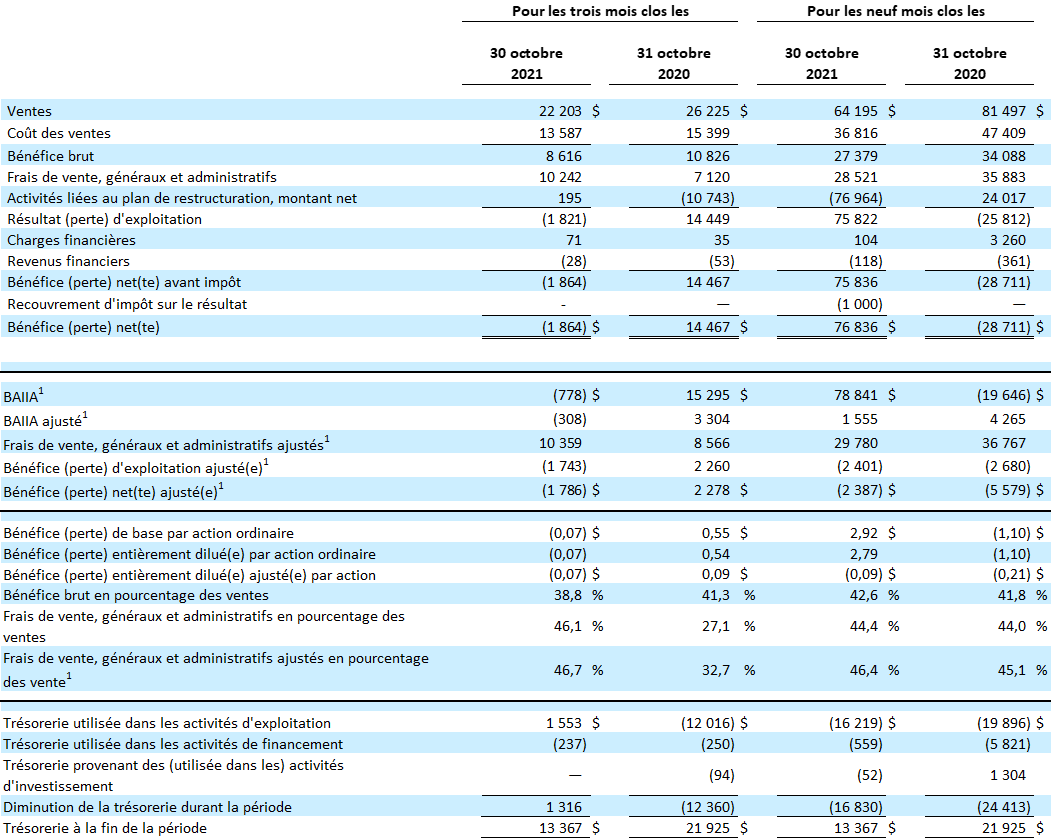

- Au troisième trimestre, les ventes ont atteint 22,2 millions de dollars, une hausse de 18,5 % par rapport au trimestre précédent.

- Au troisième trimestre, un BAIIA ajusté négatif de 0,3 million de dollars.

- Augmentation du niveau des stocks à l'approche du temps des fêtes.

- Solide début du quatrième trimestre avec des ventes soutenues lors du Vendredi fou.

MONTRÉAL, le 14 décembre 2021 - Les Thés DAVIDsTEA inc. (Nasdaq : DTEA) (« DAVIDsTEA » ou la « Société »), l’un des premiers marchands de thé en Amérique du Nord, ont annoncé aujourd’hui leurs résultats du troisième trimestre pour la période qui s’est terminée le 30 octobre 2021 (tous les montants en dollars sont exprimés en dollars canadiens).

« Notre objectif quotidien est de développer et d'étendre notre empreinte numérique ainsi que notre activité de vente en gros en Amérique du Nord, en mettant toujours le consommateur au centre de nos préoccupations », a déclaré Sarah Segal, chef de la direction et chef de la marque DAVIDsTEA. « En gardant à l'esprit l’innovation et la croissance des ventes, nous avons lancé de nouveaux produits, dont trois mélanges biologiques uniques de chocolats chauds superaliments et notre plus importante collection compte à rebours des fêtes à ce jour. Nous avons bonifié notre offre de produits dans plus de 1 200 magasins et pharmacies de Loblaw, déployé six boutiques éphémères sur le thème des fêtes dans des endroits choisis au Canada pour soutenir nos 18 magasins phares et lancé un balado intitulé Steeping Together, représentant pour nous une autre façon de partager notre passion pour les aspects liés au style de vie du thé et pour nous adresser à tous nos amateurs de thés, entre autres initiatives. Cette stratégie de mise en marché améliorée, conçue pour tirer parti de notre marque exceptionnelle sur notre plateforme omnicanale numérique, permettra à DAVIDsTEA de conserver la clientèle qui lui est fidèle et d'attirer de nouveaux consommateurs de thé. »

« À l'approche du temps des fêtes, je tiens à remercier toute notre équipe pour son remarquable dévouement, sa créativité et sa passion pour notre marque. Récemment, nous avons obtenu la certification Great Place to WorkMD après une analyse indépendante menée par le Great Place to Work InstituteMD. Alors que nous traversons une période de transformation sans précédent et que nous naviguons à travers la pandémie de COVID-19, cette certification reconnaît notre culture d'entreprise inclusive et l'engagement de notre incroyable équipe, qui est fière du travail accompli pour ravir les consommateurs de thé chaque jour. Cette reconnaissance nous a également permis de recevoir la désignation des meilleurs lieux de travail gérés par des femmes en 2021. Avec près de 70 % de femmes dans notre équipe de direction, cette distinction renforce notre positionnement en tant qu'employeur favorisant l'égalité des chances et offrant des perspectives de carrière intéressantes à toutes et à tous, partout en Amérique du Nord », a ajouté madame Segal.

« La baisse de 15,3 % des revenus au troisième trimestre par rapport au même trimestre de l’exercice précédent est en grande partie due à une poussée, alimentée par la pandémie, des ventes en ligne de nos mélanges et accessoires de thé pendant la majeure partie de l'exercice 2020 », a soutenu Frank Zitella, président, chef de la direction financière et chef de l’exploitation de DAVIDsTEA. « Les progrès réalisés dans la transformation de DAVIDsTEA peuvent être mieux mesurés par l'augmentation des ventes de 18,5 % sur une base séquentielle. La légère perte du BAIIA ajusté au troisième trimestre reflète les investissements prévus dans le marketing numérique, la technologie, la distribution et le personnel, avec un accent clair pour stimuler la croissance des revenus. Pour l'avenir, notre stratégie de croissance repose sur la poursuite des investissements dans notre présence en ligne, l'amélioration de l'expérience client par la mise en place de capacités d'exécution de classe mondiale, le développement des relations avec les partenaires grossistes et tirer profit du concept de magasin dans un magasin.

« Sur une base séquentielle, nous sommes satisfaits du dynamisme de nos ventes et de la solide demande des consommateurs au cours des sept premières semaines du quatrième trimestre. Ceci est soutenu par une augmentation stratégique des niveaux de stock en prévision d'une forte période des fêtes et pour atténuer les problèmes actuels de la chaîne d'approvisionnement mondiale, tout en maintenant une position financière solide », a conclu M. Zitella.

Résultats du troisième trimestre de l’exercice 2021

Résultats d'exploitation pour le trimestre clos le 30 octobre 2021 par rapport aux résultats d'exploitation pour le trimestre clos le 31 octobre 2020

Ventes. Les ventes pour le trimestre clos le 30 octobre 2021 ont reculé de 15,3 %, ou 4,0 M$, pour se chiffrer à 22,2 M$, contre 26,2 M$ lors du trimestre correspondant de l’exercice précédent. Le 17 mars 2020, en réponse à la pandémie de COVID-19, la Société a fermé tous ses magasins de détail au Canada et aux États-Unis. Par la suite, au deuxième trimestre de l’exercice 2020, dans le cadre de son plan de restructuration officiel en vertu de la Loi sur les arrangements avec les créanciers des compagnies (« LACC ») (le « plan de restructuration »), elle a fermé ses magasins, à l’exception de 18 magasins canadiens qui ont réouvert en août 2020. Par conséquent, les ventes réalisées en magasin au cours de ce trimestre ont été avantagées de 1 M$, comparativement à celles effectuées lors du trimestre correspondant de l’exercice précédent, puisqu’aucun magasin n’était ouvert durant deux des trois mois de l’exercice précédent. Les ventes des canaux de commerce électronique et de vente en gros ont diminué de 5,1 M$, ou 22,9 %, pour s’établir à 17,1 M$, contre 22,1 M$ lors du trimestre correspondant de l’exercice précédent en raison de la hausse importante des ventes en ligne lors de la transition, alimentée par la pandémie, de l'année dernière pour servir nos consommateurs à travers nos capacités omnicanales. Le commerce électronique et les ventes en gros ont représenté 77,1 % des ventes, contre 84,3 % des ventes lors de la même période l’an dernier.

Bénéfice brut. Le bénéfice brut s’est établi à 8,6 M$ pour le trimestre clos le 30 octobre 2021, soit une diminution de 2,2 M$, ou de 20,4 %, par rapport au trimestre correspondant de l’exercice précédent, en raison d’un recul des ventes durant la période, de l'augmentation des charges locatives des établissements de détail et de la baisse de la marge brute sur le thé, en partie contrebalancés par une diminution des coûts de livraison et de distribution, par rapport au trimestre correspondant de l’exercice précédent. Le bénéfice brut en pourcentage des ventes a diminué pour s’établir à 38,7 % pour le trimestre, comparativement à 41,3 % lors du même trimestre l’an dernier.

Frais de vente généraux et administratifs. Les frais de vente généraux et administratifs ont augmenté de 3,1 M$ au cours du trimestre, soit 43,9 %, pour atteindre 10,2 M$ par rapport au trimestre correspondant du précédent exercice. En excluant l’impact des coûts de mise en œuvre et de configuration de logiciels, ainsi que de l’incidence des subventions des salaires et des loyers reçues dans le cadre du Plan d’intervention économique du Canada pour répondre à la COVID-19, les frais de vente généraux et administratifs ajustés ont augmenté de 1,8 M$, soit 20,9 %, pour s’élever à 10,4 M$ au cours du trimestre, en raison principalement de hausses récurrentes des coûts liés aux logiciels, aux coûts liés aux effectifs et aux dépenses de marketing en ligne, alors que nous poursuivons notre transformation en une entreprise axée sur le numérique. Les frais de vente généraux et administratifs ajustés en pourcentage des ventes ont augmenté pour s’établir à 46,7 %, contre 32,7 % lors du même trimestre l’an dernier.

Activités du plan de restructuration, montant net. Les activités du plan de restructuration, montant net, comprennent une dépense de 195 000 $ couvrant des services professionnels liés à l'achèvement des procédures de la LACC, comparativement à un gain de 10,7 M$ au cours du trimestre correspondant l'année précédente.

Résultats des activités d’exploitation. Les résultats des activités d’exploitation au cours du trimestre se traduisent par une perte d’exploitation de 1,8 M$, comparativement à un bénéfice d’exploitation de 14,4 M$ au cours du même trimestre l’an dernier. En excluant les impacts du plan de restructuration, des subventions de salaires et de loyers reçues du gouvernement canadien dans le cadre du Plan d’intervention économique pour répondre à la COVID-19, ainsi que des coûts de mise en œuvre des logiciels, la perte d’exploitation ajustée s’élève à 1,7 M$ au troisième trimestre, comparativement à un bénéfice d’exploitation ajusté de 2,3 M$ pour le trimestre correspondant de l’exercice précédent. Le recul des résultats d’activités d’exploitation s’explique par une baisse du bénéfice brut et une hausse des frais de vente généraux et administratifs dans le cadre de la transformation en cours de la Société en une entreprise axée sur le numérique.

Charges financières. Les charges financières se sont élevées à 71 000 $ pour le trimestre clos le 30 octobre 2021, comparativement à néant pour le trimestre correspondant de l'année précédente.

Revenus financiers. Les revenus financiers de 28 000 $ proviennent principalement des intérêts sur l’encaisse et ont diminué par rapport à ceux du même trimestre de l’exercice précédent.

Bénéfice net (perte nette). La perte nette s’est établie à 1,9 M$ pour le trimestre clos le 30 octobre 2021, comparativement à un bénéfice net de 14,5 M$ lors du même trimestre l’an dernier. La perte nette ajustée, qui exclut l’impact des activités du plan de restructuration, des subventions de salaires et de loyers reçues du gouvernement canadien dans le cadre du Plan d’intervention économique pour répondre à la COVID-19, des coûts de mise en œuvre des logiciels et du recouvrement d’impôt, s’est élevée à 1,8 M$, comparativement à un bénéfice net ajusté de 2,3 M$ au troisième trimestre précédent.

Bénéfice (perte) entièrement dilué(e) par action ordinaire. La perte nette entièrement diluée par action ordinaire s’est établie à 0,07 $ au troisième trimestre clos le 31 octobre 2021, comparativement à un bénéfice entièrement dilué par action ordinaire de 0,54 $ lors du trimestre correspondant du précédent exercice. La perte entièrement diluée ajustée par action ordinaire, qui correspond à la perte nette ajustée divisée par le nombre moyen pondéré des actions en circulation entièrement diluées, s’est établie à 0,07 $, comparativement à un bénéfice entièrement dilué de 0,09 $ par action ordinaire lors du même trimestre de l’exercice précédent.

BAIIA et BAIIA ajusté. Le BAIIA, qui exclut les éléments sans effet sur la trésorerie et d’autres éléments de la période courante et des périodes antérieures, a été négatif de 778 000 $ pour le trimestre clos le 30 octobre 2021, contre 15,3 M$ pour le trimestre de l'année précédente, soit une baisse de 16,1 M$ par rapport au trimestre de l'année précédente. Le BAIIA ajusté pour le trimestre clos le 30 octobre 2021, qui exclut les impacts de la charge de rémunération à base d’actions, du montant net des activités du plan de restructuration, des subventions de salaires et de loyers reçues du gouvernement canadien dans le cadre du Plan d’intervention économique pour répondre à la COVID-19, ainsi que des coûts de mise en œuvre des logiciels, s’est élevé à un montant négatif de 308 000 $, comparativement à un montant de 3,3 M$ pour la même période lors de l’exercice précédent. La diminution du BAIIA ajusté de 4,1 M$ est attribuable au recul des ventes par rapport à l’an dernier, alors que la pandémie avait fait bondir les ventes en ligne, aux hausses récurrentes des coûts liés aux logiciels, aux augmentations planifiées des dépenses de marketing en ligne et des coûts liés aux effectifs, en partie contrebalancées par une amélioration de la structure des coûts de livraison et de distribution. Il s’agit de résultats dans le cadre des efforts de transformation continus qui ont mené à la réorientation du modèle commercial vers un modèle de commerce électronique et de distribution en gros.

Liquidités et ressources en capital.

Au 30 octobre 2021, nous disposions d’une trésorerie de 13,4 M$, principalement détenue par les grandes institutions financières canadiennes.

Le fonds de roulement s’élevait à 42,3 M$ au 30 octobre 2021, comparativement à 62,7 M$, excluant les passifs faisant l’objet d’un compromis, au 30 janvier 2021. La baisse du fonds de roulement résulte en grande partie de l’usage de la trésorerie pour payer le règlement des obligations selon l’ordonnance homologuée du plan de restructuration d’un montant de 17,6 M$.

Notre fonds de roulement est destiné à l’achat de stocks ainsi qu’au paiement des salaires et autres charges d’exploitation, y compris les coûts d’achat et de mise en œuvre des logiciels. Nos besoins en fonds de roulement fluctuent au cours de l’année, augmentant au cours des deuxième et troisième trimestres d’exercice lorsque nous prenons possession de quantités croissantes de stocks en prévision de notre haute saison de vente du quatrième trimestre de l’exercice. Nous finançons nos dépenses d’exploitation, nos besoins en capitaux et nos besoins en fonds de roulement à l’aide de l’encaisse et des flux de trésorerie provenant des activités d’exploitation.

Au 30 octobre 2021, la Société avait des engagements financiers liés à l’achat de biens et de services qui sont exécutoires et qui lient légalement la Société, déduction faite de 0,3 M$ d’avances, d’un montant s’élevant à 5,9 M$ et qui devraient être acquittées dans un délai de 12 mois.

Achèvement des procédures de la LACC

DAVIDsTEA a également annoncé que PwC, le contrôleur nommé par le tribunal dans le cadre des procédures de la Société en vertu de la LACC, a déposé un certificat de cessation auprès de la Cour supérieure du Québec, attestant que toutes les questions relatives aux procédures de la LACC ont été réglées. Par conséquent, les procédures de la LACC, tout comme les procédures connexes en vertu du chapitre 15 aux États-Unis, ont pris fin et PwC a été libéré en tant que contrôleur.

Tous les documents relatifs aux procédures de la LACC sont disponibles au www.pwc.com/ca/davidstea.

Données financières consolidées résumées

(en milliers de dollars canadiens, sauf l’information relative aux montants par action)

Utilisation de mesures financières non conformes aux IFRS

Le présent communiqué comprend des mesures financières « non conformes aux IFRS », en ce qui concerne notamment 1) le BAIIA et le BAIIA ajusté, 2) les frais de vente généraux et administratifs ajustés, 3) le résultat (perte) d’exploitation ajustée, 4) le bénéfice (perte) net(te) ajusté(e) et 5) le bénéfice (perte) entièrement dilué(e) ajusté(e) par action ordinaire. Ces mesures financières non conformes aux IFRS ne sont pas définies par les IFRS et peuvent différer des mesures similaires présentées par d’autres sociétés. Nous croyons que ces mesures financières non conformes aux IFRS fournissent aux investisseurs avertis des renseignements utiles sur nos activités passées. Nous présentons ces mesures financières non conformes aux IFRS comme des mesures supplémentaires du rendement parce que nous croyons qu’elles facilitent l’évaluation comparative de notre rendement d’exploitation par rapport à ce rendement présenté selon les IFRS, tout en isolant les incidences de certains éléments qui varient d’une période à une autre, mais non en remplacement des mesures financières selon les IFRS.

Pour un rapprochement avec les mesures financières IFRS, veuillez consulter la rubrique portant sur les mesures financières non conformes aux IFRS du rapport de gestion de notre formulaire 10-Q.

Note : Le présent communiqué doit être lu conjointement avec le rapport de gestion de la Société, qui sera déposé par celle-ci auprès de l’Autorité des marchés financiers au www.sedar.com, et auprès de la Securities and Exchange Commission des États-Unis, au www.sec.gov. Il sera également disponible dans la section Relations avec les investisseurs du site Web de la Société, au www.davidstea.com/ca_fr.

Mise en garde concernant les énoncés prospectifs

Ce communiqué de presse comprend des énoncés, incluant des énoncés exprimés par les dirigeants de la Société, qui expriment nos opinions, attentes, croyances, plans ou hypothèses concernant des événements futurs ou des résultats futurs, et il existe, ou peut être considéré comme existant, des « énoncés prospectifs » au sens de la loi Private Securities Litigation Reform Act de 1995 (la « Loi »). Les mises en garde suivantes sont faites conformément aux dispositions de la loi et dans l’intention d’obtenir les avantages des dispositions de la « sphère de sécurité » de la loi. Ces déclarations prospectives peuvent généralement être repérées par l’utilisation d’une terminologie prospective, par exemple les termes « croit », « s’attend à », « peut », « fera », « devrait », « approximativement », « a l’intention », « planifie », « estime » ou « anticipe » ou, dans chaque cas, leur forme négative ou d’autres variations ou une terminologie comparable. Ces déclarations prospectives comprennent toutes les questions qui ne sont pas des faits historiques et incluent des déclarations concernant nos intentions, nos croyances ou nos attentes actuelles concernant, entre autres, la pandémie de COVID-19, notre stratégie de transition vers le commerce électronique et les ventes en gros, les ventes futures au moyen de nos canaux de commerce électronique et de vente en gros, les obligations futures en matière de location, nos résultats d’exploitation, notre situation financière, nos liquidités et nos perspectives, ainsi que l’impact de la pandémie de COVID-19 sur l’environnement macroéconomique mondial.

Bien que nous estimions que ces opinions et attentes sont fondées sur des hypothèses raisonnables, ces déclarations prospectives comportent intrinsèquement une part d’incertitudes et relèvent forcément d’hypothèses à notre sujet, compte tenu des facteurs de risque abordés dans la partie I, « Point 1 A. Facteurs de risque » dans notre rapport annuel par le formulaire 10-K pour notre exercice financier se terminant le 30 janvier 2021, déposé auprès de la United States Securities and Exchange Commission et de l’Autorité des marchés financiers, et dans nos rapports trimestriels sur le formulaire 10-Q, déposé auprès de la Securities and Exchange Commission des États-Unis et de l’Autorité des marchés financiers, qui pourraient avoir une incidence importante sur notre activité, notre situation financière ou nos résultats futurs.

Information sur la conférence téléphonique

Une conférence téléphonique sur les résultats financiers du troisième trimestre de l’exercice 2021 est prévue pour le 14 décembre 2021, à 17 h 00, heure de l’Est. La conférence téléphonique sera transmise en webdiffusion, et il sera possible d’y accéder dans la section « Investisseurs » du site Web de la Société, à ir.davidstea.com/fr. La webdiffusion sera archivée en ligne deux heures après la fin de la conférence et sera disponible pendant un an.

À propos de Les Thés DAVIDsTEA

Les Thés DAVIDsTEA offrent une sélection de marques spécialisées de thés en vrac exclusifs de haute qualité, de thés préemballés, de sachets de thé, d’accessoires et de cadeaux liés au thé par l’intermédiaire de sa plateforme de commerce électronique, au www.davidstea.com/ca_fr, du marché Amazon, de ses clients grossistes qui comprennent plus de 3 300 épiceries et pharmacies, et de 18 magasins canadiens appartenant à la Société. Nous offrons principalement des mélanges de thé exclusifs aux Thés DAVIDsTEA, ainsi que des thés et des herbes traditionnels d’origine unique. Notre passion et notre connaissance du thé imprègnent notre culture et prennent racine dans notre désir d’explorer le goût, la santé et le style de vie du thé. En mettant l’accent sur les saveurs novatrices, les ingrédients axés sur le bien-être et le thé biologique, la Société lance des « collections » saisonnières qui visent à rendre le thé accessible et amusant pour tous. Le siège social de la Société est établi à Montréal, au Canada.

|

Personne-ressource pour les investisseurs |

Personne-ressource pour les médias |

|

Maison Brison Communications |

PELICAN PR |

|

Pierre Boucher |

Lyla Radmanovich |

|

514 731-0000 |

514 845-8763 |